주식시장에서는 주가의 급변으로 인한 혼란과 선의의 투자자를 보호하기 위해 개별 종목의 가격 변동폭을 제한하는 제도인 상하한가 제도와 급등락에 따른 완화 장치인 사이드카, 서킷브레이커가 있습니다. 좀 더 쉽게 알아보도록 하겠습니다.

주식시장의 투자자를 보호하기 위한 제도

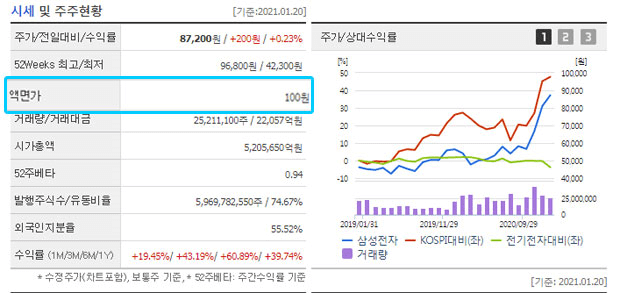

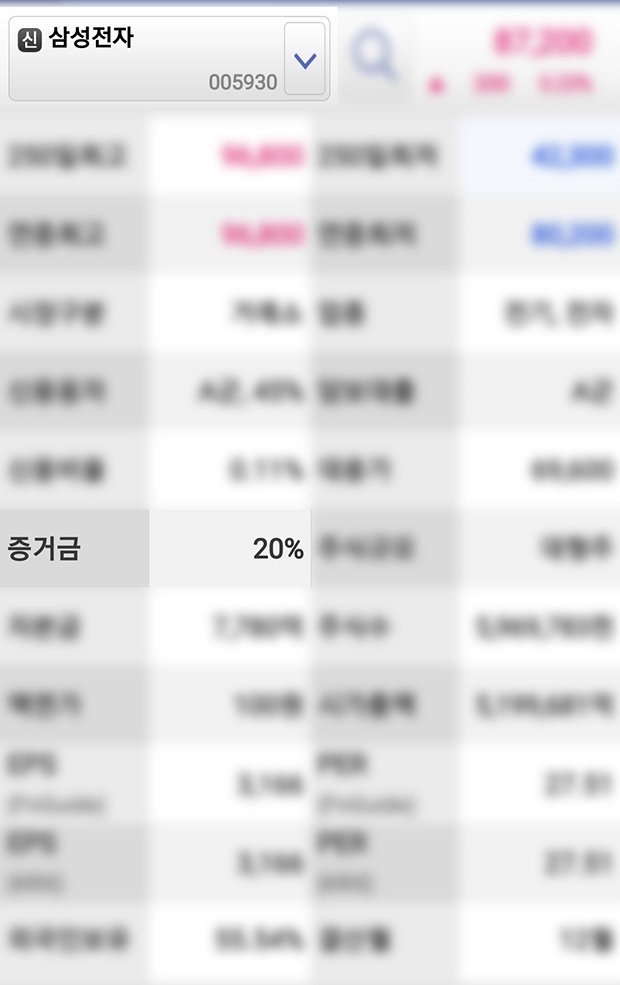

상한가, 하한가

개별 종목의 주가가 오르고 내릴 수 있는 한계를 정해 혼란을 막기 위한 제도로 전일 종가 기준으로 30% 이상 오르거나 내릴 수 없게 하는 제도를 말합니다.

예를 들면 전일 종가 기준 1만 원이었던 주식이 오늘 최고 13,000원 (+30%)까지 오를 수 있고, 최저 7,000원(-30%)까지만 떨어질 수 있게 제한을 걸어 둔 제도가 상한가, 하한가입니다.

※ 가격제한폭은 6%에서 시작되어 8% -> 12% -> 15%까지 올라 2015년 6월 15일 가격제한폭이 15% -> 30%로 확대되었습니다.

정리하자면 투자자를 보호하기 위해 주식의 가격 변동폭을 제한한 걸 말하며, 상한가의 제한폭은 최대 +30%이며, 하한가의 제한폭은 -30%까지 입니다.

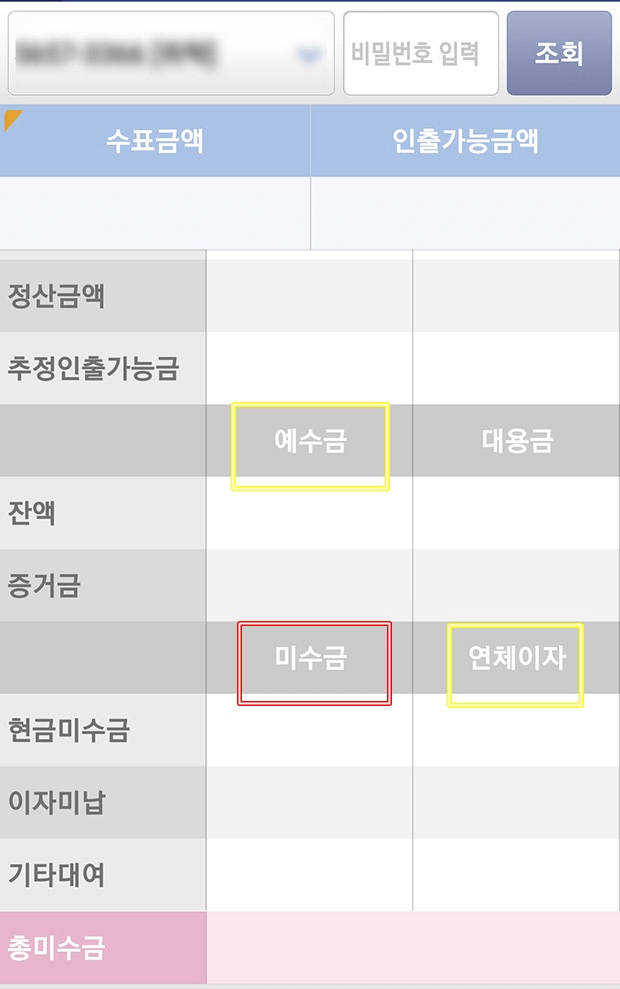

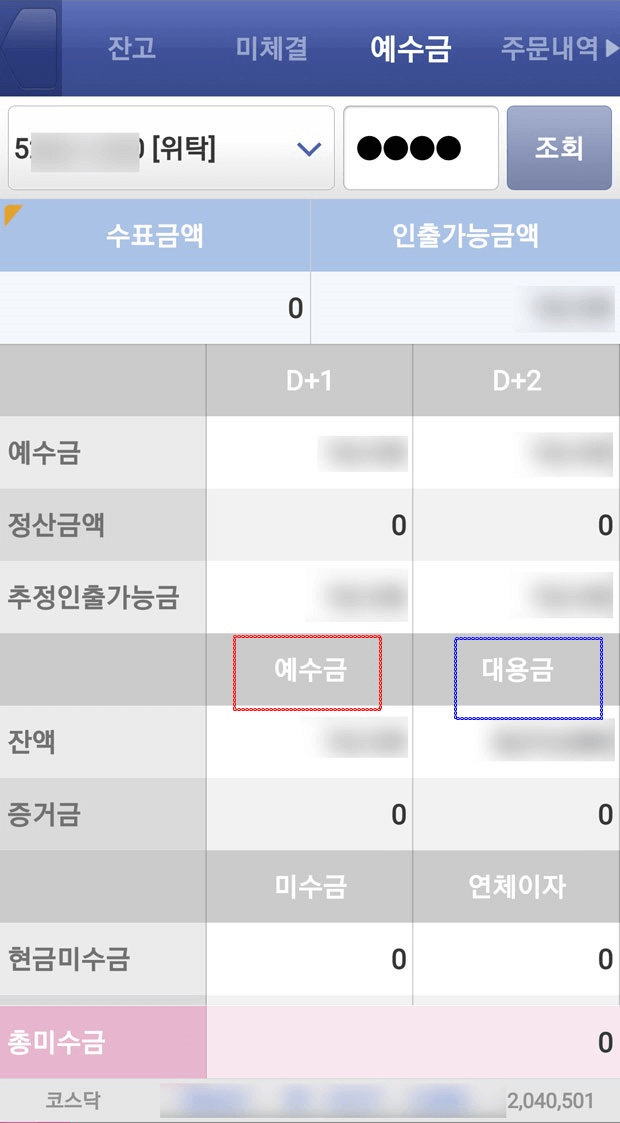

사이드카(Sidercar)

선물지수가 급변할 때 현물시장의 혼란을 미리 방지하고 일시적 프로그램 매매체결을 지연, 시장을 진정시키기 위해 도입한 프로그램 매매호가 관리제도입니다.

선물 가격이 전일 종가 대비 5% 이상 상승 또는 하락해 1분간 지속될 경우 발동하며, 일단 발동되면 주식시장의 프로그램 매매 호가 효력이 5분간 정지됩니다. 이때 모든 거래가 중단되는 것이 아니며, 프로그램 매매호가만 중단됩니다.

5분이 지나면 자동적으로 해제되어 매매체결이 재개되며, 1일 1회에만 발동 가능합니다. 단, 사이드카는 주식 매매거래 종료 40분 전 (국내 기준 14시 50분)부터는 발동을 할 수 없습니다.

서킷브레이커(Circuit Breakers)

주가가 급등 또는 급락할 때 시장 자체에서 주식거래를 일시 정지하는 제도로 투자심리에 과도한 변화가 생겼을 때 일시적 거래를 중단하여 비이성적 흐름을 막아주는 의미로 사용되는 제도로 '주식거래 중단 제도'라고도 합니다.

가격제한폭이 12%에서 15%까지 확대됨에 따라 도입되었으며, 하루 1회 발동되던 것을 3단계에 거쳐 발동되는 것으로 변경되었습니다.

서킷브레이커의 3단계 운용

- 1단계 : 종합주가지수가 전일대비 8% 이상 하락하면 20분간 매매중단 후 10분간 단일가매매로 재개

- 2단계 : 종합주가지수가 전일대비 15% 이상 하락하면 20분간 매매중단 후 10분간 단일가매매로 재개

- 3단계 : 종합주가지수가 전일대비 20% 이상 하락하면 당일 매매 종료

서킷브레이커는 한국거래소가 주체이며, 개장 5분 후부터 장 종료 40분 전까지만 발동됩니다. 웬만하면 일어나지 않지만 서킷브레이커가 발동되었다면, 이미 증시는 대량 매도가 일어났다고 봐도 무방합니다.

간단히 서킷브레이커와 사이드카의 차이점을 정리해 보자면,

사이드카는 선물 주가가 현물시장에 영향을 미치기 전 미리 차단하는 역할로 예방차원이라면 서킷브레이커는 증시가 변한 후 차단하는 제도로 손실을 입을 위험이 커진 투자자들 보호하기 위해 도입한 제도입니다.